Guía de la ley de servicios de pago PSD2: qué tienes que saber sobre la nueva directiva

El momento de pagar en comercios online es, sin duda, uno de los momentos más delicados de todo el proceso de compra. Pero gracias a la PSD2 esta situación va a mejorar.

La Comisión Europea vuelve a poner la seguridad de las ecommerce en el punto de mira con la nueva directiva sobre seguridad de los pagos online. ¿Conoces todos los detalles sobre la nueva directiva PSD2?

Índice

- ¿Qué es la PSD2?

- ¿Qué supone la nueva directiva PSD2?

- Los nuevos players que surgen con la PSD2: AISP y PISP

- La PSD2 impone la doble autenticación o SCA

- ¿Quiénes están exentos de la PSD2?

- Ventajas que nos trae la nueva PSD2

- Y si tengo una ecommerce, ¿qué tengo que hacer para aplicar la PSD2?

- Un paso más hacia una navegación más segura

¿Qué es la PSD2?

Lo primero, vamos a aclarar el nombre. No es una nueva consola, no. Las siglas PSD2 hacen referencia a Payment Service Directive, (o Directiva de Servicios de Pago para los que tengan el inglés más oxidado) y 2 porque es la segunda parte de la que tuvo lugar en 2007. Además existen muchas maneras de llamar a la directiva PSD2 y mil términos asociados, así que es fácil que te líes.

Esta directiva europea lleva gestándose desde el 2013 y entra en vigor el próximo 14 de septiembre de 2019. Lo que se busca es desarrollar el mercado de pagos online dentro de la Unión Europea, reforzando la seguridad y evitando los fraudes en las transacciones que se hagan online. Esta normativa, aunque afecta a todo aquel que huela algo de dinero en Internet, supone un cambio sobre todo a los bancos y plataformas de pago, ya que implica la apertura de los servicios de pago de los bancos a terceras partes, las llamadas TPPs (Third Party Payment Service Providers). Y te estarás preguntando, ¿esto qué significa?

¿Qué supone la nueva directiva PSD2?

La cuestión es que los usuarios van a poder darles acceso a sus cuentas de pago a las TTPs. La clave está en que los bancos no van a poder impedir este acceso, ni podrán cobrarles por ello, siempre y cuando lo consienta el consumidor, claro.

Así, lo que se pretende es que haya más competencia en el mercado de medios de pago, y en consecuencia, mejorar la posición del consumidor.

Todo esto implica que la nueva directiva no solo supone un simple cambio de regulación, sino que afecta a toda la organización de las entidades financieras. Estas tendrán que adaptar sus infraestructuras y servicios y, en algunos casos, los modelos de negocio a este nuevo escenario competitivo.

A efectos prácticos del día a día, y hablando un poco más claro, significa que el momento de pagar en las ecommerce será mucho más directo y rápido. Salen ganando tanto las tiendas online, los consumidores y los TPPs. Por ejemplo, las empresas que no tengan la infraestructura para ofrecer servicios de pago puede hacerlo ahora apoyándose en la de un banco.

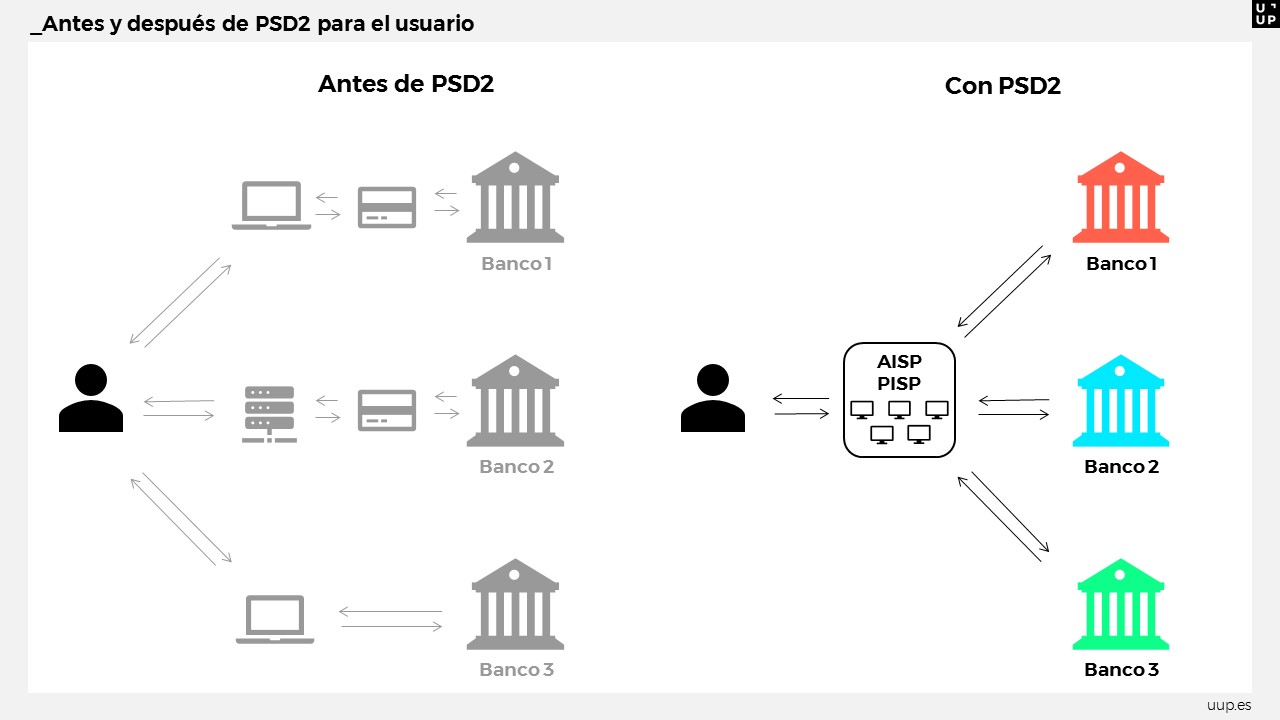

Hasta ahora se tenían que cumplir cuatro pasos para que se efectuara el pago: del consumidor pasaba a intermediarios, como proveedores de pagos electrónicos, que se ponían en contacto con las compañías de la tarjeta, y estos pasaban el cobro a la cuenta corriente.

Con la autorización de los usuarios, el comercio y banco podrán comunicarse a través de una API sin necesidad de recurrir a intermediarios como Visa o Mastercard. Es decir, a partir de ahora, simplemente habrá que darle consentimiento al comercio para que pase el cobro directamente a la cuenta bancaria.

Los nuevos players que surgen con la PSD2: AIS y PISP

Y claro, a nueva norma, nuevos jugadores. Aunque ya estamos viendo nuevos tipos de servicios financieros, con esta nueva directiva se eliminan barreras que permitirán que aparezca mucha más competencia.

Dos actores clave que benefician a esta normativa son los PISP (Proveedores de Servicios de Iniciación de Pagos), que son las plataformas que conectan con el banco para realizar el cobro, como por ejemplo PayPal, y los AISP (Proveedores de Servicios de Información de Cuenta), que son los que presentan de forma atractiva a los usuarios información sobre su salud financiera recogida de todos los bancos donde tengan cuenta, como por ejemplo Fintonic.

Con la nueva directiva lo que se hace es facilitarles el trabajo a los PISP y AISP Estos pueden conocer todos los pagos que hace un cliente y ofertarle financiación en mejores condiciones que el banco, así como conocer su posición en todos sus bancos. A través del análisis de los movimientos realizados podrán generar perfiles y adelantarse para ofrecer productos.

Pero por supuesto los usuarios siempre tendremos que autorizar todo. Deberemos estar atentos en las condiciones que aceptamos y autorizamos.

La PSD2 impone la doble autenticación o SCA

Hasta ahora, en muchos comercios online podíamos pagar simplemente con el número de tarjeta y el CVV (los numeritos que hay en la parte trasera de la tarjeta). Pero ahora será necesaria la doble autenticación, o lo que también se llama SCA (Strong Customer Authentication), de la que será responsable el banco. Con esto, se espera reducir los pagos fraudulentos aumentando la seguridad del consumidor.

Esto significa que deberemos proporcionar dos de tres pruebas posibles para llevar a cabo una transacción o autorización con:

- Algo que tengamos, como por ejemplo una tarjeta de débito.

- Algo que conozcamos, como un PIN o una clave.

- Una parte de nosotros como, por ejemplo, una huella dactilar.

¿Quiénes están exentos de la PSD2?

Aunque se han querido poner duros con la norma, han puesto límites. Las exenciones más importantes de la doble autenticación son:

- Pagos de bajo valor – inferiores a 30€ siempre que no sean más de 5 veces o llegue a los 100€ en 24 horas.

- Transacciones de bajo riesgo – en el caso de que el método de pago y el banco tengan unas tasas de fraude inferiores al:

- 0,13% para exentar transacciones inferiores a 100€

- 0,06% para exentar transacciones inferiores a 250€

- 0,01% para exentar transacciones inferiores a 500€

- Pagos recurrentes de la misma cantidad al mismo negocio – como por ejemplo pagos a suscripciones. Será necesario facilitar la doble autenticación o SCA con el primer pago, pero no en el resto.

- Compras con el móvil – los datos de la tarjeta que se hayan recogido con el móvil están exentos de cumplir con el SCA, aunque será el banco el que decida si se hace o no finalmente la transacción sin doble autenticación.

- Beneficiarios de confianza – los usuarios pueden hacer lo que se llama una “lista blanca” con los negocios en los que confían y puedan saltarse la doble autenticación en los futuros cobros.

Ventajas que nos trae la nueva PSD2

Aunque todos, tanto usuarios como tiendas online, al principio tenemos que hacernos a esta nueva forma de comprar, a la larga traerá beneficios para todos. Os hacemos un repaso:

- Reducción de gastos – a menos intermediarios, menos costes de gestión. Además, esta ley prohíbe a los bancos cobrar comisión a las TTPs por acceder a las cuentas.

- Menos fraudes online – con la doble verificación habrá más seguridad. Esto beneficia tanto al consumidor (las posibles víctimas) y a las ecommerce (tendrán menos devoluciones por compras fraudulentas). Los delincuentes van a tener que currárselo más.

- Aumento de confianza – cuantas más medidas de seguridad, más tranquilos estarán los usuarios al utilizar los canales de pago. Lo que se traducirá en más compras.

- Más tasa de conversión al tener mayor oferta de modalidades de pago – si le damos a los usuarios diferentes formas de pago, se conseguirá aumentar la compra al mejorar la experiencia. Si tienes una tienda online, ponte en contacto con el método de pago que utilices para ver qué modalidades tienes disponibles.

- Mejora la experiencia del usuario – y así se reducirá la tasa de abandonos de carritos. Muchas veces, si la web redirecciona a otras mil para realizar el pago, se dejan las compras a medias, ya sea por pura pereza o por desconfianza.

- Más libertad en los medios de pago – las transacciones serán mucho más cómodas y rápida. Cuando el usuario dé acceso a los TTPs a su cuenta bancaria, la conversación irá entre ellos y el banco, dejando al usuario tranquilo.

Puede que al principio la conversión se vea afectada al obligar a los usuarios a meter todos los datos obligatoriamente cuando realicen el pago. Pero a la larga, es algo a lo que nos acabaremos acostumbrando todos y agilizará el proceso de compra.

Y si tengo una ecommerce, ¿qué tengo que hacer para aplicar la PSD2?

Aunque los que más tengan que ponerse las pilas con esta normativa sean los bancos y las pasarelas de pago, si tienes una ecommerce, deberías asegurarte de que la estás cumpliendo.

Tranquilo, que no vas a tener que poner patas arriba tu tienda online. Simplemente ponte en contacto con tu banco para activar 3DSecure antes del 14 de septiembre, que es la fecha límite. Después, deberías dar tus datos de SCA a tu desarrollador web para revisar si hace falta modificar algo en tu proceso de compra.

Si quieres más detalles sobre qué tienes que hacer o dónde puedes acudir en busca de más información, échale un vistazo a nuestro artículo sobre cómo adaptar tu tienda online a la nueva directiva PSD2 .

PSD2, un paso más hacia una navegación más segura

En 2018 ya vivimos muy intensamente la entrada en vigor del nuevo Reglamento Europeo de Protección de Datos (RGPD) y de la nueva Ley Orgánica de Protección de Datos y Garantía de Derechos Digitales (LOPDGDD). Con esta nueva directiva de la Comisión Europea, estamos avanzando hacia un entorno online mucho más seguro, y en definitiva, mejorando la experiencia del usuario.

Let’s make Internet a better place.

Archivado en: